При определении суммы налога на декабрьскую заработную плату следует применять ставку 13% или 15% и удерживать ее при выплате. Допустим, если сотруднику-резиденту была выплачена зарплата до новогодних праздников, то налог на его доходы должен быть рассчитан накопительным итогом с начала года по ставке 13%, а если сумма превышает 5 миллионов рублей, то по ставке 15%.

- Как налоговый агент рассчитывает НДФЛ

Когда уплачивать НДФЛ с декабрьской зарплаты

При предоставлении зарплаты за декабрь досрочно в этом месяце переведите с нее НДФЛ в обычном порядке:

- в день выплаты удержите налог. Дату получения зарплаты определяют на день ее выдачи;

- в зависимости от даты выплаты зарплаты переведите НДФЛ. Например, если выплата произведена с 23 по 31 декабря, налог следует перевести не позднее 29 декабря. Если же зарплата выплачена раньше, например, с 7 по 22 декабря, налог должен быть уплачен не позже 28 декабря.

При начислении зарплаты в январе сохраните привычные процедуры удержания налога, однако следует учесть новые правила для уплаты НДФЛ. Согласно ним, начиная с 1 января 2025 года, в общем случае НДФЛ перечисляется дважды в течение месяца. Например, при выплате суммы заработной платы с 1 по 22 января, вам необходимо уплатить налог до 29 января (с учетом выходных дней).

В случае выплаты зарплаты за период с 23 января по 31 января, налог должен быть уплачен не позднее 5 февраля. Мы уже подробно рассказывали о внесенных изменениях.

Если вам выплачивали зарплату в декабре, то ее необходимо включить в декларацию по налогу на доходы физических лиц (6-НДФЛ) за 2023 год.

Выплату следует указать в разделах 1 и 2 декларации. Необходимо включить в отчет справку о доходах и суммах удержанного НДФЛ. Эту справку заполняют только при составлении годовой декларации.

В разделе 1 декларации следует указать удержанный НДФЛ, который необходимо перечислить за период с 23 сентября по 31 декабря, а также уплаченный в IV квартале налог.

Учтите удержанный НДФЛ из заработной платы в показателях поля 020. В этом поле указывается общая сумма удержанного НДФЛ по всем физическим лицам, которую необходимо перечислить за период с октября по декабрь.

В зависимости от даты выплаты заработной платы налог следует включить в поля 021, 022, 023 или 024. В этих полях необходимо указать сумму налога с разбивкой по срокам уплаты в IV квартале. Например, в поле 024 следует указать данные за период с 23 по 31 декабря с сроком уплаты налога до 29 декабря.

Во втором разделе отражены данные по доходам, вычетам и итоговому налогу за 2023 год. Данные представлены нарастающим итогом за весь период с 1 января по 31 декабря.

Чтобы учесть зарплату за декабрь и налог с нее, необходимо заполнить поля 110, 112, 115, 140, 142 и 160.

Если зарплата за декабрь была перечислена в январе, она должна быть отражена в отчетности по форме 6-НДФЛ за I квартал 2025 года. Учтите, что начиная с этого отчетного периода необходимо сдавать отчет в соответствии с рекомендованной ФНС формой, которая предусматривает определенный порядок заполнения и формат подачи. Такая форма необходима до внесения корректировок в отчет по 6-НДФЛ, чтобы правильно отчитаться по налогу с учетом последних изменений в Налоговом кодексе РФ.

В рекомендованной форме учтены изменения сроков перечисления НДФЛ.

- Как правильно заполнить рекомендованную форму 6-НДФЛ за I квартал 2025 года

НДФЛ с годовой премии

При списке премии за год в декабре, НДФЛ должен быть исчислен и удержан на дату ее выплаты. Налог должен быть уплачен в общем порядке, в зависимости от даты выплаты. Например, если премия выплачивается с 23 по 31 декабря, то НДФЛ должен быть уплачен не позднее 29 декабря.

При выплате годовой премии в январе нужно соблюдать правила, действующие с 1 января 2025 года. Они такие же, как и для декабрьской зарплаты, выплаченной в январе.

- Как налоговый агент рассчитывает и уплачивает НДФЛ

Годовая премия в 6-НДФЛ

Рассчитывайте годовую премию с учетом времени ее выплаты.

Если вы перечисляете премию в декабре, то включите ее в 6-НДФЛ за 2023 год. Не забудьте указать данные о премии в разделах 1 и 2 расчета, аналогично зарплате. В справке о доходах и суммах НДФЛ проставьте код дохода 2002 для отражения годовой премии.

Если же годовую премию выплатили в январе, то отнесите ее к доходам I квартала 2025 года и включите в 6-НДФЛ за этот период, аналогично зарплате.

Как правильно отразить разовую премию в 6-НДФЛ (нюансы)?

Если бухгалтер ошибочно учтет разовую премию в 6-НДФЛ как часть основной заработной платы, то расчет будет заполнен с ошибками. Чтобы избежать такой ситуации, прочитайте нашу статью. В ней вы найдете информацию о различных видах премий и о том, как правильно указать их в отчете.

Вам помогут следующие документы и бланки:

- Виды и особенности премий в 6-НДФЛ

- Ситуация до 01.01.2023 года

- Изменения, вступившие в силу с 01.01.2023 года

- Обновленная форма 6-НДФЛ с 2023 года

- Форма 6-НДФЛ с 2021 года

- Предыдущая форма 6-НДФЛ (до 2021 года)

Премии в 6-НДФЛ: разновидности и характеристики

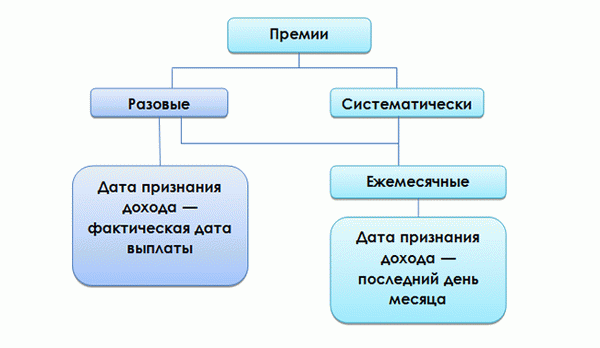

Существуют два типа премий в зависимости от их периодичности:

- систематические;

- разовые.

Систематические премии выплачиваются на основе результатов труда, достигнутых в течение месяца, квартала или года. Разовые премии, как правило, выделяются в качестве поощрения, благодарности или по случаю значимого события.

Для более подробной информации о видах премий и вознаграждений для работников, прочтите здесь.

Каким образом вид премии влияет на ее отражение в форме 6-НДФЛ и какие ошибки могут возникнуть? Этот вопрос будет рассмотрен с учетом периода, в течение которого заполняется форма 6-НДФЛ.

Как это было до 01.01.2023

До 2023 года, когда разовая премия выплачивалась одновременно с основным окладом, существовал риск ошибочно считать премию и оклад одними из составляющих заработной платы при заполнении 6-НДФЛ. Из-за этого НДФЛ также перечислялся одновременно, и некоторые люди могли забыть учесть различные даты фактического получения дохода.

Для разовой премии датой получения дохода считался день ее выплаты (согласно письмам Минфина России от 27.03.2015 № 03-04-07/17028 и ФНС России от 08.06.2016 № БС-4-11/10169@), а для зарплаты — последний день месяца, за который она была начислена (согласно пункту 2 статьи 223 Налогового кодекса РФ).

Применение данного подхода можно объяснить, сравнивая пункт 2 статьи 223 НК РФ и статью 129 Трудового кодекса РФ. В соответствии с Трудовым кодексом РФ заработная плата состоит из:

- вознаграждения за труд;

- компенсационных выплат (например, за работу в тяжелых условиях, вредных для здоровья и т. д.);

- Включая премии, предоставляются стимулирующие выплаты.

- единоразовые;

- периодические, которые выдаются в течение года (например, ежемесячные и ежеквартальные);

- годовые, основанные на результате работы в течение года.

- Декабрь: удержание будет осуществляться с 23 ноября по 22 декабря и с 23 по 31 декабря;

- Январь: удержание будет осуществляться с 1 по 22 января и с 23 января по 22 февраля.

- Опубликован план проверок на следующий год: необходимо осуществить проверку по ИНН

- Подготовлен список предприятий, имеющих задолженности перед ФНС: рекомендуется проверить по ИНН

- Введены новые ограничения по блокировке счетов: рекомендуется проверить по ИНН, чтобы избежать потери денег

- Для получения налоговых вычетов теперь не достаточно только счетов-фактур

- до 28-го числа текущего месяца — налог, удержанный с 23-го числа предыдущего месяца до 22‑го числа текущего;

- до 5-го числа следующего месяца — налог, удержанный с 23-го по последнее число текущего;

- в последний рабочий день календарного года — налог, удержанный с 23 по 31 декабря.

- по НДФЛ, удержанному с 1-го по 22‑е число текущего месяца, — до 25-го числа этого же месяца;

- по налогу, который исчислен и удержан с 23-го числа по последнее число текущего месяца, — до 3-го числа следующего месяца;

- по налогу, исчисленному и удержанному с 23 по 31 декабря — до последнего рабочего дня календарного года.

- за первый квартал — до 25 апреля;

- за полугодие — до 25 июля;

- за 9 месяцев — до 25 октября;

- за год — до 25 февраля следующего года.

- По единому тарифу в налоговую на ОПС, ОМС и ВНиМ;

- В СФР на травматизм.

- Форму РСВ — это расчет по страховым взносам, который подается ежеквартально до 25-го числа месяца, следующего за отчетным кварталом, в налоговую;

- Форму раздела 2 ЕФС-1 — это расчет по взносам на травматизм, который также должен быть подан ежеквартально до 25-го числа месяца, следующего за отчетным кварталом, но уже в Социальный фонд России.

- за задержку при предоставлении расчета — 1000 ₽ за каждый полный или неполный месяц задержки, а если задержка превышает 20 рабочих дней, налоговая служба может заблокировать расчетные счета компании или ИП;

- за неверные сведения в форме 6-НДФЛ — 500 ₽ за каждый расчет.

В пункте 2 статьи 223 Налогового кодекса Российской Федерации была сформулирована фраза «доход за выполненные трудовые обязанности», то есть речь шла о первой части заработной платы согласно статье 129 Трудового кодекса Российской Федерации. Премии, которые не были связаны с выполнением трудовых обязанностей (например, к празднику, юбилею и т.п.), не подпадали под условия пункта 2 статьи 223 Налогового кодекса Российской Федерации, поэтому к ним необходимо было применять требования подпункта 1 пункта 1 статьи 223 Налогового кодекса Российской Федерации. Таким образом, дата получения дохода для таких премиальных выплат считалась днем их выплаты.

Как стало с 01.01.2023

Однако с 1 января 2023 года п. 2 ст. 223 НК РФ исключен из текста Налогового кодекса РФ и сейчас абсолютно для всех элементов заработной платы датой получения дохода считается день их выплаты, будь то аванс по зарплате, окончательный расчет, премия или другой доход.

Но все равно разовую премию нужно отдельно отражать, например, в Приложении 1 к расчету (прежние справки 2-НДФЛ). Так, если зарплата в справках отмечается с кодом дохода 2000, то премии — с кодами 2002, 2003, а возможно и 4800. Необходимо выбрать подходящее значение из Приложения 1 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@ (в последней редакции).

О правилах обложения премиальных выплат НДФЛ можно прочитать в статье «Облагается ли премия НДФЛ (подоходным налогом)?».

Составление 6-НДФЛ при выплате премии разового характера

Новая форма 6-НДФЛ с 2023 года

Самые существенные изменения были внесены в разделе 1, относящемся к уплате налога в бюджет. Напомним, что с 1 января 2023 года все предприятия перешли на уплату налогов посредством Единого налогового платежа (ЕНП). Теперь все даты уплаты привязаны к единому числу — 28.

НДФЛ также не является исключением — его необходимо перечислять до 28 числа, причем месяц уплаты зависит от периода удержания налога. Подробнее о каждом из этих периодов можно узнать из нашей статьи.

Срок перечисления НДФЛ с премий в 2025 году

В 2025 году внесены изменения в сроки перечисления НДФЛ с премий сотрудникам. Теперь суммы налога будут рассчитываться и перечисляться за отдельные периоды. Подробности о сроках перечисления НДФЛ с премий в 2025 году с учетом переносов выходных и праздников можно найти в соответствующей статье.

Когда платить НДФЛ с премий в 2025 году

Награды могут быть классифицированы в зависимости от частоты и периода их выплаты. Вот основные типы наград:

В зависимости от оснований награждения, они делятся на производственные, связанные с достижениями работника, и непроизводственные, которые не зависят от результатов его трудовой деятельности.

Ежемесячные и ежеквартальные награды могут быть как производственными, так и непроизводственными. Обычно выдача ежемесячных и ежеквартальных наград связана с результатами трудовой деятельности работников. Как начислить и учесть ежеквартальные и ежемесячные награды в бухгалтерии, можно узнать в Системе Главбух.

Обзор изменений, касающихся НДФЛ в 2025 году

Как удерживать НДФЛ с премий в 2025 году

В 2025 году удержание НДФЛ будет производиться за периоды с 23 числа предыдущего месяца по 22 число текущего месяца, за исключением декабря и января.

Совет от главного редактора Актион Бухгалтерии, Ольги Сергеевой:

Ставка удержания НДФЛ зависит от вида дохода и статуса налогоплательщика — налоговый резидент или нерезидент. Основная ставка для расчета НДФЛ составляет 13 процентов. В определенных случаях могут применяться ставки 5, 9, 15, 30 и 35 процентов.

Подробнее о расчете ставки НДФЛ можно узнать из рекомендации Системы Главбух, входящей в состав Актион Бухгалтерия.

Сроки уплаты НДФЛ с премий

В следующем году, в 2025-м, сроки уплаты НДФЛ будут выплачиваться вовремя — в конце каждого месяца, а именно — 28 числа. В случае, если эта дата приходится на праздник или выходной день, последний срок уплаты переносится на первый рабочий день после него.

Мы решили собрать в таблицу информацию о сроках удержания НДФЛ с премий и дате последнего срока уплаты с учетом возможных переносов в 2025 году. Справочная таблица. Сроки удержания НДФЛ и даты последнего срока уплаты в 2025 году Когда была удержана НДФЛ

Дата последнего срока уплаты с учетом переноса С 1 по 22 января С 23 января по 22 февраля С 23 февраля по 22 марта С 23 марта по 22 апреля С 23 апреля по 22 мая С 23 мая по 22 июня С 23 июня по 22 июля

С 23 июля по 22 августа

С 23 августа по 22 сентября

С 23 сентября по 22 октября

С 23 октября по 22 ноября

С 23 ноября по 22 декабря

С 23 декабря по 31 декабря

31 декабря, последний рабочий день текущего года

Подсказка от Системы Финансового Директора

Вы должны удерживать НДФЛ с любого вида премии независимо от системы налогообложения и ее формы: ежемесячной, квартальной, годовой или разовой. Вы должны удерживать этот налог как в денежной, так и в натуральной форме. Даже если премия выплачена руководителю или за счет чистой прибыли, вы должны удерживать НДФЛ с полной суммы премии в соответствии с пунктом 6 и 10 пунктом 1 статьи 208 Налогового кодекса РФ.

Дата получения дохода — это день выплаты премии в соответствии с пунктом 1 статьи 223 и пунктом 3 статьи 226 НК РФ. Более подробную информацию о правилах удержания НДФЛ вы можете найти в наших рекомендациях.

В следующем году начисление налога на доходы физических лиц с выплат премий будет осуществляться только с учетом Единого налогового платежа. Профессионалы из компании «Система Главбух» поделились информацией о том, как правильно заполнить платежку с учетом ЕНП.

Пример заполнения платежки с ЕНП

Онлайн-помощник от компании «Актион 360»

Ответы на все вопросы, касающиеся налоговых изменений 2023 года, можно найти в корпоративной справочно-образовательной системе «Актион 360». Просто введите свой вопрос в строку поиска и узнайте, как поступить в вашей конкретной ситуации. Разъяснения дают ведущие эксперты в данной области — судьи, специалисты Министерства финансов и Федеральной налоговой службы.

Срочные изменения по вашему ИНН

Какими налогами и взносами облагается премия сотрудника

Оплата налога на доходы физических лиц и страховых взносов на премию работника является обязательной. Неисполнение этого обязательства может повлечь за собой наложение штрафа. В этой статье рассказывается о правилах начисления и отчетности по обязательным выплатам с премии.

Какие бывают премии

Премия – это необязательный, изменчивый элемент заработной платы. Премии разделяются на две категории – производственные и непроизводственные.

Производственная премия выдается за достижение определенных показателей. Она может быть ежемесячной, за квартал или за год – в зависимости от решения работодателя. Например, менеджер получает премию за выполнение плана продаж, оператор колл-центра – за количество звонков.

Производственную премию можно учесть в расходах бизнеса. Она позволяет снизить налог ИП и компаний, работающих по общей системе налогообложения, а также на УСН «Доходы минус расходы».

Непроизводственная премия выдается однократно по особому поводу. Например, в честь праздника или юбилея. Она не учитывается в расходах бизнеса.

Как удерживать НДФЛ с премии

НДФЛ – налог, который физические лица платят с практически всех своих доходов. Для сотрудников работодатель выступает в качестве налогового агента: это означает, что он удерживает НДФЛ и выдаёт премию уже с учётом налога.

В феврале 2025 года сотруднику-резиденту начислили 30 000 ₽ премии. Из неё нужно удержать НДФЛ.

НДФЛ: 30 000 ₽ × 13% = 3900 ₽.

Премия к выдаче: 30 000 ₽ – 3900 ₽ = 26 100 ₽.

Резидент – это человек, который на момент выплаты доходов провёл в РФ не менее 183 дней в продолжение 12 месяцев подряд.

Если не набралось столько дней, работник считается нерезидентом, и ставка НДФЛ по умолчанию составляет 30%. Исключение составляют, например, граждане стран Евразийского экономического союза и мигранты, которые работают в РФ по патенту, для них налоговая ставка составляет 13% с первого дня работы в РФ.

Платежи. НДФЛ уплачивается в следующем порядке:

С 1 января 2025 года налоговые агенты представляют следующие уведомления:

Сотрудник получил премию 25 марта 2025 года. Необходимо уплатить НДФЛ в этот же день — 25 марта. Налог следует перечислить до 5 апреля.

Как сдавать отчеты. За каждый квартал сотрудники ИП и компании обязаны представлять в налоговую службу расчет 6-НДФЛ.

Сроки представления расчета 6-НДФЛ:

Куда перечислять НДФЛ. Компания и ИП перечисляют НДФЛ в рамках Единого налогового платежа — ЕНП — на счет Единого налогового счета — ЕНС.

Как исчислить страховые взносы с премии

Работодатели, так же как и с зарплатой, вносят два вида страховых взносов:

За уплату страховых взносов отвечает работодатель, а не сотрудник. Поэтому эти взносы не уменьшают премию работника, в отличие от НДФЛ.

Индивидуальные предприниматели и компании вносят страховые взносы на ОПС, ОМС и ВНиМ с выплат по трудовым договорам и по договорам ГПХ. Взносы на травматизм по умолчанию рассчитываются с выплат по трудовым договорам, а по договорам ГПХ — только если это явно указано в документе.

| Тип соглашения | Какие платежи облагаются выплатами по этим соглашениям |

|---|---|

| Договор о труде | Взносы на обязательное пенсионное страхование, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

| Договор о Гражданско-правовом характере: — о предоставлении услуг или выполнении работ; — авторский договор; — договор об отчуждении исключительных прав на результаты интеллектуальной деятельности |

Взносы на обязательное пенсионное страхование, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве |

| Прочие виды договоров Гражданско-правового характера, например аренда имущества | Нет необходимости вносить взносы |

Ставки страховых взносов. Застрахованные лица перечисляют взносы за работников и исполнителей по единой ставке: 30% до достижения максимальной базы и 15,1% после ее достижения. Максимальная база страховых взносов в 2025 году составляет 2 225 000 ₽, ее рассчитывают для каждого работника с начала года.

100% ширины для бухгалтеров» />

Акционерное общество «Тинькофф Банк», имеющее лицензию №2673

Ставка страховых взносов на случай травматизма составляет от 0,2% до 8,5%.

Например, крупная компания выплатила работнику премию в размере 30 000 ₽ по трудовому договору. Давайте рассчитаем взносы на нее. Заработок сотрудника не достигает максимальной базы, поэтому ставка страховых взносов составляет 30%.

Ставка страховых взносов на случай травматизма в данной компании составляет 0,2%.

| Параметр | Расчет |

|---|---|

| Премия | 30 000 ₽ |

| Страховые взносы по единой ставке | 30 000 ₽ × 30% = 9000 ₽ |

| Страховые взносы на случай травматизма | 30 000 ₽ × 0,2% = 60 ₽ |

Для предприятий, включенных в реестр малого и среднего предпринимательства (МСП), применяются сниженные ставки страховых взносов. Важно учитывать не только сумму премии, но и общий доход работника, начисленный за отчетный месяц, чтобы воспользоваться льготой.

Порядок оплаты. Взносы по единому тарифу в налоговую службу следует перечислять до 28-го числа месяца, следующего за месяцем начисления. Например, взносы за март 2025 года необходимо перечислить до 28 апреля 2025 года, а взносы за апрель — до 28 мая.

Уведомления о страховых взносах следует подавать за первый и второй месяц каждого квартала до 25-го числа следующего месяца.

Срок оплаты взносов в Социальный фонд Российской Федерации (СФР) на травматизм другой категории составляет до 15-го числа месяца, следующего за месяцем начисления выплат по трудовому договору. Уведомления о расчетной сумме не требуются.

Как представлять отчетность. Работодатель должен подать две формы отчетности:

Куда перечислять. Страховые взносы по единому тарифу следует перечислять в составе ЕНП на ЕНС. Взносы на травматизм оплачиваются отдельно в СФР.

Что будет, если не платить НДФЛ и страховые взносы

Если работодатель не соблюдает свои обязанности по уплате НДФЛ и страховых взносов, то его могут наказать штрафом и добавить пени.

Невыплата НДФЛ. Штраф составляет 20% от суммы неудержанного или неуплаченного налога. Сам налог также будет взыскан.

Также могут наказать тех, кто предоставляет отчетность по НДФЛ с задержкой или с ошибками:

Директора или бухгалтера также могут наказать штрафом от 300 до 500 ₽, если они не предоставили сведения в налоговую службу, предоставили их не полностью или с ошибками.

Нарушение оплаты страховых взносов. В случае невыплаты взносов предусмотрен штраф в размере 20% от невыплаченной суммы. В случае доказательства умышленного занижения взносов налоговым инспектором, штраф будет увеличен до 40%.

Если 2-й раздел ЕФС-1 не будет представлен вовремя, будет наложен штраф в размере 5% от суммы задолженности по взносам за последний квартал за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1000 ₽.

Если РСВ не будет представлен вовремя, будет наложен штраф в размере 5% от суммы задолженности по взносам за последний квартал, которая не была оплачена в срок, за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1000 ₽.