Каждый работающий гражданин РФ обязан представить отчет о своих доходах за прошедший год. Обычно этим занимается работодатель, но иногда человеку приходится самому заявить о своих доходах перед государством. Но не всегда удается сделать это правильно.

Давайте разберем, какие ошибки в декларации о доходах физического лица нужно исправлять и как подать уточненную декларацию 3-НДФЛ.

- Кто должен сдавать декларацию 3-НДФЛ

- Какие ошибки следует исправить

- Как подать корректирующую декларацию

- Какие наказания предусмотрены за неисправление ошибок

- Выводы

Кто сдает 3-НДФЛ

Необходимо представить декларацию 3-НДФЛ в следующих случаях:

- если вы являетесь нотариусом;

- если вы являетесь адвокатом;

- если вы являетесь индивидуальным предпринимателем;

- если вы являетесь лицом, открывшим частный кабинет.

Граждане, не входящие в эти категории, обязаны представить отчет по форме 3-НДФЛ в следующих случаях:

- при продаже недвижимого имущества, принадлежащего вам менее 5 лет;

- при получении автомобиля, недвижимого имущества или акций и долей в предприятии в дар от третьего лица;

- при получении доходов по гражданско-правовым договорам или договору аренды;

- при получении выигрыша в сумме свыше 15000 рублей;

- при получении дохода от организации или физического лица, зарегистрированного за пределами РФ.

Отчет о доходах должен быть представлен в налоговую службу до 30 апреля следующего года.

Какие ошибки нужно исправлять

Список категорий ошибок, которые нужно исправить, находится в статье 81 Налогового Кодекса РФ. Законодательством установлены 2 таких категории:

- ошибки, приведшие к уменьшению налога;

- ошибки, которые не повлияли на размер налога.

К первой категории относятся «забытые» доходы и ошибки в учетных данных. Ко второй – ошибки в регистрационных данных. При обнаружении ошибок, которые не уменьшают размер налога на доходы, нет необходимости подавать уточненную налоговую декларацию 3-НДФЛ.

Это право, а не обязанность. В случае первой категории это необходимо сделать обязательно.

Как подать корректирующую декларацию

Для того чтобы сообщить о своих доходах в форме 3-НДФЛ, необходимо сделать это до 30 апреля следующего года после отчетного. В случае, если первоначальная декларация не будет представлена в налоговую службу, налоговый инспектор начислит штраф в размере 5% от суммы налога, но не менее 1000 рублей. Однако, существует неограниченный срок для предоставления корректирующего отчета 3-НДФЛ.

Его можно подать в течение 3 лет.

Если обнаруженная ошибка привела к переплате НДФЛ, то декларация может быть отправлена в соответствии с формой года, в котором она была обнаружена.

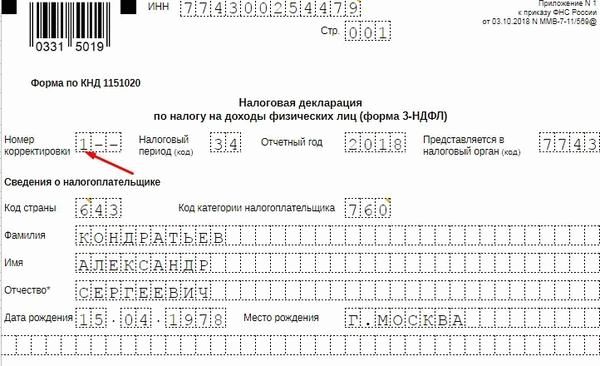

Переписка уточняющего заявления 3-НДФЛ выполняется в соответствии с теми же правилами, что и первоначальная форма. Единственное отличие состоит в том, что при заполнении уточненного заявления необходимо указать номер корректировки на титульном листе, начиная с 1.

Исправительный отчет можно подавать неограниченное число раз. Номер корректировки будет увеличиваться на 1 каждый раз. Вместе с обновленными данными необходимо предоставить соответствующие документы.

ВАЖНО! Каждая следующая корректировка увеличивает вероятность проведения налоговой проверки.

При заполнении уточняющей формы 3-НДФЛ необходимо помнить, что ее предоставляют в налоговую службу так же, как и первоначальный отчет. Если первоначальное заявление было предоставлено на бумажном носителе, то и корректировка должна быть представлена так же.

Вы можете подать декларацию с внесенными изменениями в электронном виде через личный кабинет (ЛК). Для этого необходимо зарегистрироваться по ссылке.

1. После перехода по ссылке выберите нужный кабинет – физическое лицо или индивидуальный предприниматель. В кабинете найдите отчет 3-НДФЛ и перейдите к его редактированию.

Уточненная декларация 3-НДФЛ находится в разделе «Жизненные ситуации» – «Подать декларацию 3-НДФЛ».

2. В открывшейся форме декларации выберите год, в котором были допущены ошибки.

3. Ответьте «Нет» на вопрос о подаче декларации впервые и нажмите «Далее».

4. Заполните отчет правильными данными и прикрепите подтверждающие документы.

5. Подпишите документ электронной подписью и отправьте в ИФНС.

Какое наказание за неисправление ошибок

Если налогоплательщик самостоятельно обнарушит ошибку в декларации до срока уплаты налога и предоставит исправленную версию, то налоговый орган не будет налагать санкции.

Однако, если ошибка будет выявлена налоговым органом, то ИП и физические лица, занимающиеся частной практикой, будут подвергнуты штрафу. Размер штрафа, согласно статье 120 Налогового кодекса РФ, составляет 10000 рублей.

Если физическое лицо подало декларацию с ошибками вместе с заявлением о возврате НДФЛ, то его могут отклонить. Кроме того, инспектор может начислить штраф в размере 0,5% от суммы неуплаченного налога за каждый месяц задержки. При этом общий размер штрафа не может превышать 25% от суммы неуплаченного налога.

Специалисты из компании «КонсультантПлюс» делятся правилами, которые нужно соблюдать, если в декларации 3-НДФЛ была совершена ошибка. Если у вас нет возможности получить доступ к информационно-правовой системе, мы предлагаем вам бесплатно получить пробный демодоступ и перейти к инструкции.

Декларация 3-НДФЛ, которая была уточнена, следует подавать в соответствии с такими же правилами, которые применялись при представлении первоначального отчета. Внести изменения нужно только тогда, когда допущенная ошибка привела к недооценке налога на доходы. В остальных случаях не требуется отправлять корректирующую форму.

Более подробную информацию по данной теме вы можете найти на сайте КонсультантПлюс.

Пройдите пробный бесплатный доступ к системе на два дня.

Как подать уточненную декларацию 3-НДФЛ через личный кабинет

Не каждая ошибка в 3-НДФЛ требует более точной информации. В случае, если неверная информация не влияет на налоговую основу и не приводит к снижению подоходного налога, необходимо подачу корректирующего отчета можно не производить. Однако, если обнаружена ошибка, в результате которой происходит снижение НДФЛ, обязательно отправьте уточненное декларирование в ИФНС.

В каких случаях подается уточненная 3-НДФЛ

В статье 81 Налогового кодекса Российской Федерации представлена информация о том, каким образом возможно аннулирование декларации 3-НДФЛ. Если были обнаружены ошибки, то отчет нельзя отменить. В данной ситуации каждый налогоплательщик может исправить выявленные нарушения в уточненном отчете (пункт 1 статьи 81 НК РФ).

ВАЖНО!

Согласно правилам, уточнение декларации 3-НДФЛ в личном кабинете или на бумаге необходимо только в случае занижения налога. Если ошибки привели к уменьшению уплаты НДФЛ в бюджет, рекомендуется предоставить уточненную версию декларации. В случае, если обнаруженное нарушение не привело к занижению подоходного налога, вы имеете право уточнить недостоверные сведения, однако это не является обязательным.

Эксперты службы КонсультантПлюс проанализировали процесс предоставления физическими лицами декларации 3-НДФЛ и уплаты налога. Воспользуйтесь этими инструкциями абсолютно бесплатно.

Правило об уточнении налоговой декларации по 3-НДФЛ относится как к индивидуальным предпринимателям, так и к физическим лицам. Например, если вы указали вычет по имуществу по итогам года и обнаружили ошибку в отчете, требуется пересчитать размер вычета и подать уточненную декларацию.

Полный анализ: всё оформление декларации 3-НДФЛ

Существуют определенные правила для подачи корректирующей декларации 3-НДФЛ. Налог пересчитывается в периоде, когда была совершена ошибка, а не в период обнаружения. Приведем пример.

Налогоплательщик отправил декларацию за 2020 год в 2021 году, однако обнаружил ошибку только в 2022 году. Для исправления необходимо подать корректировку отчета за 2020 год в соответствии с формой, которая действовала на тот период (согласно пункту 1 статьи 54 Налогового кодекса РФ и Приказу № ЕД-7-11/615@ от 28.08.2020 года).

ВАЖНО!

Если недостоверные сведения в отчете привели к переплате НДФЛ, разрешается произвести перерасчет в периоде выявления таких искажений (согласно пункту 1 статьи 54 Налогового кодекса РФ).

Итак, чтобы отменить декларацию 3-НДФЛ, необходимо заполнить титульный лист со сведениями о порядковом номере уточнения. Приложить к уточненной декларации документы, подтверждающие корректировку. При необходимости, составить пояснительную записку с объяснением причин исправления и подать заявление на возврат или вычет подоходного налога. Важно не дублировать документы, предоставленные ранее, если они были уже вернуты ФНС или в них были допущены ошибки или недостоверности. Также стоит помнить о 3-летнем сроке, после которого требуются повторные документы.

- Документация инспектора была утрачена в результате форс-мажорной ситуации.

Также, в ИФНС есть право запросить оригиналы документов для ознакомления, если налогоплательщик предоставил ранее только копии (пункт 2 статьи 93 Налогового кодекса РФ).

Как подать через личный кабинет

Уточнение подают в бумажной форме или через сервис ФНС «Личный кабинет налогоплательщика для физических лиц» в том же виде, как и первичный отчет.

ВАЖНО!

Сроки для подачи уточнений по НДФЛ не ограничены, кроме истечения срока исковой давности. Корректировку можно отправить в любое время после обнаружения недостоверных сведений. Однако, для учтения исправлений необходимо подать уточненный отчет.

Алгоритм изменения декларации в личном кабинете следующий:

- Зайти на официальный сайт ФНС.

- Авторизоваться в личном кабинете физлица или ИП, используя логин и пароль.

- Найти нужный отчет и исправить ошибку. Подписать отчет электронной подписью и отправить в налоговую инспекцию.

Подробная инструкция по исправлению налоговой декларации в личном кабинете физлица:

Шаг 1. Посетите официальный портал налоговой службы и откройте страницу личного кабинета для физических лиц.

Шаг 2. Введите свои учетные данные — логин и пароль. Логином будет ваш персональный ИНН. А пароль может быть установлен вами после прохождения процедуры регистрации и авторизации в налоговой инспекции.

На третьем шаге необходимо выбрать категорию «Жизненные ситуации» и перейти в раздел «Подача декларации 3-НДФЛ».

Этап 4. Необходимо установить год отчета — это временной период, за который мы вносим изменения. Вот как мы отправляем уточненную декларацию через наш личный кабинет — мы показываем номера изменений.

Для этого мы отвечаем «Нет» на вопрос «Вы впервые подаете декларацию за выбранный год?». После этого мы указываем порядковый номер изменений.

Шаг 5. Осуществляем заполнение информации в правильном формате. Заполняем все отделы, проверяем отчет еще раз.

Прикрепляем подтверждающие материалы. Если требуется, готовим заявление о зачете или возврате подоходного налога. Утверждаем документ с использованием цифровой подписи.

После этого детализированный отчет отправляется в налоговую инспекцию и проходит тщательную камеральную проверку налоговых обязательств.

Когда налогоплательщик освобождается от ответственности

Если вы обратитесь в ИФНС для уточнения после истечения срока подачи 3-НДФЛ, но до истечения срока уплаты подоходного налога, то вас освободят от ответственности (согласно пункту 3 статьи 81 НК РФ). Однако, это будет возможно только в том случае, если вы предоставили корректировку до того момента, когда стало известно о том, что налоговая служба обнаружила ошибки или недостоверные сведения, приводящие к занижению НДФЛ. В соответствии с правилами, срок подачи отчета — до 30 апреля следующего года, а срок уплаты налога — до 15 июля следующего года (согласно пункту 6 статьи 227 НК РФ).

Если вы подаете корректировку после 15 июля, вас освободят от ответственности только в особых случаях:

- если вы не знали о том, что в ИФНС были обнаружены ошибки в отчете и самостоятельно выплатили недоимку в бюджет до подачи корректировочной декларации;

- в том случае, если были устранены ошибки, которые инспектор не обнаружил при проведении камеральной проверки.

Ответственность за исправление неточностей, не приводящих к снижению подоходного налога, не предусмотрена. Налогоплательщик самостоятельно решает, исправлять ли такие ошибки. В таком случае, за отсутствие уточненной 3-НДФЛ штраф не будет назначен.

- Персона: Задорожнева Александра

Дата и время: 2022-05-04 14:09:31

Справка от налоговых служб: Отчет по налогу на доходы физических лиц (3-НДФЛ) после подачи автоматически проходит камеральную проверку и не может быть отозван. Тем не менее, вы можете внести корректировки в отчетные данные. Подайте уточненную версию 3-НДФЛ, внесите правильные показатели, и в ФНС примут исправленную декларацию.

Уточненная декларация 3-НДФЛ: как заполнить и подать

Если заметили неточности в расчетах 3-НДФЛ, рекомендуется внести изменения и отправить уточненную налоговую декларацию. В данной статье мы рассмотрим, в каких ситуациях требуется представить уточненную декларацию для возврата подоходного налога, предоставим пошаговую инструкцию по ее заполнению и подаче.

Кто сдает декларацию 3-НДФЛ

Обычно начисление и перечисление подоходного налога в бюджет осуществляют налоговые агенты, т.е. работодатели. Они регулярно уплачивают налог на доходы физических лиц от имени своих сотрудников.

Однако в некоторых случаях человеку самому необходимо предоставить декларацию 3-НДФЛ в налоговый орган по месту прописки и оплатить подоходный налог.

Следующие доходы должны быть оплачены налогоплательщиком самостоятельно.

Доходы от трудового или гражданско-правового договора от лица, которое не является налоговым агентом. Например, владелец сдает в аренду квартиру, комнату или другое имущество другому гражданину, который не является индивидуальным предпринимателем или иностранной компанией, не имеющей филиалов в России. Поскольку ни физические лица, ни иностранные компании не являются налоговыми агентами, гражданин должен самостоятельно подать декларацию и оплатить налог.

Если в течение года человек выиграл в лотерее или азартных играх и его выигрыш превышает 4 000 рублей, то сумма превышения подлежит обложению налогом на доходы физических лиц (НДФЛ) и должна быть уплачена.

Также необходимо заполнить декларацию и уплатить налог, если доходом является подарок от физического лица. Подарком может быть недвижимое имущество (дом, квартира, земельный участок), автотранспортные средства, акции, доли или паи. Однако, если даритель является индивидуальным предпринимателем или членом семьи, то декларацию и налог необходимо подавать.

Доходом также может быть наследство или правопреемственность. Например, если вы стали наследником произведений литературы, искусства или научных изобретений.

- Образец заполнения налоговой декларации 3-НДФЛ за 2018 год:

- Образец заполнения нулевой декларации 3-НДФЛ для индивидуального предпринимателя

Экспертный блог для бизнеса.

Свежие публикации:

- Как эффективно снизить заработную плату работникам и сэкономить деньги

- Таблица выплат и отчеты за первый квартал 2025 года

- Безопасные способы перевода денег физическим лицам для компаний и индивидуальных предпринимателей

- Перечень рисковых операций для организаций и индивидуальных предпринимателей в 2025 году

- Полный список штрафов за нарушения в налоговой и кадровой сфере для организаций и индивидуальных предпринимателей

Как заполнить подать уточненную декларацию 3-НДФЛ: пошаговая инструкция

После предоставления отчёта вам стало известно, что в декларации содержатся неточности или ошибки, которые влияют на размер подоходного налога. В таком случае необходимо подать уточненную декларацию по 3-НДФЛ. В данной статье мы расскажем вам, как это можно сделать.

Шаг 1. Сначала определите, как найденная ошибка повлияла на налог. Существует два возможных варианта.

Первый вариант — если ошибка не привела к занижению налога, то уточненную декларацию можно не подавать и не вносить изменения в отчет по 3-НДФЛ (абз. 2 п. 1 ст.

81 НК РФ). Второй вариант — если обнаруженная неточность привела к уменьшению налога, то вам обязательно нужно подать корректирующую декларацию по 3-НДФЛ (абз. 1 п.

1 ст. 81 НК РФ).

К примеру, в марте 2019 года А. В. Волков представил декларацию налога на доходы физических лиц (3-НДФЛ) за 2018 год, где он указал имущественный вычет, связанный с покупкой квартиры.

Однако спустя месяц ему вспомнилось, что он не учел доход, полученный по гражданско-правовому договору. В результате этой ошибки имущественный вычет будет уменьшен, а сумма налога вырастет. В связи с тем, что обнаруженная неточность влияет на сумму налога, А.

В. Волков обязан представить уточненную версию декларации по 3-НДФЛ.

Шаг 2. Необходимо заполнить уточненную налоговую декларацию 3-НДФЛ, соблюдая следующие основные правила:

- При заполнении декларации используйте печатные буквы. Не допускайте наличия пустых полей — вместо пропущенного текста ставьте прочерк. Сумма округляется до целого числа: до 50 копеек — в меньшую сторону, свыше 50 копеек — в большую сторону.

- Если это первая дополненная документация, то на первой странице в поле «Номер изменения» укажите цифру 1. Для следующей дополнительной документации — цифру 2. Далее идет следующий порядковый номер.

- В дополненной документации по налогу на доходы физических лиц необходимо отразить все изменения, связанные с пересчетом налога. Для этого указывайте правильные данные, а не разницу между исходными и измененными показателями. Такой порядок следует из пункта 1 статьи 81 Налогового кодекса.

- Заполнить дополненную документацию 3-НДФЛ можно вручную или электронно. Для этого можете воспользоваться сервисом «Личный кабинет налогоплательщика для физических лиц» или специальной компьютерной программой «Декларация» на сайте Федеральной налоговой службы России.

- К документации приложите документы, на основании которых подаете дополнительный документ. Это уменьшит время аудита и поможет избежать лишних вопросов налогового инспектора.

- лично предоставить в ФНС по месту регистрации или передать через представителя;

- отправить почтой России с описью вложения;

- передать в электронном формате, включая личный кабинет на сервисе ФНС или портал Госуслуг.

Титульный лист заполненной уточненной декларации 3-НДФЛ

Шаг 3. Передача уточненной декларации 3-НДФЛ в налоговую инспекцию. Это можно сделать различными способами:

Если вы предоставляете уточненку на бумажном носителе, распечатайте две копии. Одна останется у налогового инспектора, на второй — инспектор сделает отметку о принятии и вернет вам.

В Российском законодательстве не установлен никакой конкретный срок для предоставления уточненной декларации по налогу на доходы физических лиц (3-НДФЛ). Это означает, что вы можете отправить корректировку в любое время, как только обнаружите ошибку. Даже если инспектор Федеральной налоговой службы (ФНС) случайно потеряет вашу уточненку, вы сможете подтвердить, что вы внесли свои налоговые документы.

Шаг 4. Внесите оплату налога в бюджет. Если вы обнаружили ошибки, которые приводят к недоуплате подоходного налога, вам нужно будет перечислить разницу между суммой, которую вы уже заплатили, и суммой, которую необходимо доплатить.

Если вы этого не сделаете, налоговые органы отправят вам требование о уплате налога, а также пеней и штрафов. В дальнейшем налоговый орган может обратиться в суд с заявлением о взыскании задолженности с вашего дебетового счета или зарплатной карты, а также наложить арест на ваше личное имущество. Чтобы избежать претензий со стороны налоговых органов и избежать участия в судебных разбирательствах, вы можете поручить расчет налога специалистам.